İşte performans takibi üzerine eğlenceli bir hikaye. 2000’li yılların başında, Oakland Athletics çok yetenekli oyuncuları çekmekte ve tutmakta zorluk yaşıyordu. Bu yüzden, düşük maliyetli bir takımı oluşturmak için metriklerden biri olan “baz seviyesinde” performansı (on-base percentage) kullanmaya karar verdiler. Bu yöntem geleneksel değerlendirme yöntemlerinden çok daha etkili olduğunu kanıtladı. Birkaç yıl sonra, bu parlak hikaye Michael Lewis’in “Moneyball” adlı kitabının ve aynı adı taşıyan filminin hikayesi oldu.

“Sadece kar ve zararı takip etmek yeterli değildir; risk toleransınızı, pozisyon büyüklüğünüzü ve genel para yönetiminizi anlayabilmeniz için daha derinlere inip stratejilerinizi analiz etmek için metrikler ve araçlar kullanmanız gerekir”

diyor MIT Media Lab’den Kıdemli Danışman Michael Casey.

Şimdi değerlendirme ve ölçüm yapmanın faydasını bildiğinize göre, artık ticaret performansının nasıl ölçüleceğini öğrenmeyi daha çok istiyorsunuz. İşte size altı temel ölçüt:

Mutlak Çekilme (Absolute Drawdown)

Basit bir dille ifade etmek gerekirse, mutlak çekilme (absolute drawdown) bir ticaretteki başlangıç riskinin miktarını ölçer. Bu, başlangıç mevduatı ile mevduat seviyesinin altındaki en düşük nokta arasındaki farktır. Örneğin, mevduat miktarı 10.000 dolar ise maksimum portföy değeri 16.000 dolar ve minimum değer 7.000 dolar ise, mutlak çekilme 3.000 dolardır.

Peki bir tüccar olarak bu sizin için ne demektir? İşlem sırasında başlangıç mevduatına göre ne kadar büyük bir kaybın olduğunu gösterir. Eğer mutlak çekilme değeri 0 ise bu hiç sermaye riske atılmadığını gösterir. Ancak değer yüksekse, çok fazla fonu riske atıyorsunuz demektir.

Relatif Çekilme (Relative Drawdown)

Başka bir husus ise “ticaret performansı takibinin nasıl yapılır?” öğrenmek için relatif çekilme (relative drawdown) kavramını öğrenmektir. Bu ölçüt, ticaret hesabınızdaki en yüksek nokta ile ondan sonraki en düşük nokta arasındaki yüzde farkını gösterir. Bu, hesap değerinizin en düşük noktasına kıyasla en yüksek noktasından ne kadar azaldığını ifade eder.

Örneğin, bir işlemi 800 dolarlık bir bakiye ile kapatıyorsunuz ve yeni bir emir veriyorsunuz. Yeni emir, 400 dolarlık bir gerçekleşmemiş zararla tamamen ters yöne gider. Bu durumda, göreceli çekilme yüzde 50 olacaktır.

Kar Faktörü Ölçütü

Kar faktörü (profit factor), kazanç sağlanan işlemlerin toplam miktarını kaybedilen işlemlerin toplam miktarıyla karşılaştırır. İdeal olarak, kar faktörünüzün 2.0’nin üzerinde olmalı. Ancak 1.5’in üzerinde herhangi bir değer de yeterlidir. Bu ölçü 1.2’den daha düşükse, para kazanmak için fazla risk aldığınızı gösterir. 1.0’dan daha düşükse, mevcut stratejinizle para kaybediyorsunuz demektir.

Örneğin, A stratejisi ile kazanan işlemlerden 400 dolar kar elde edilirken, kaybedilen işlemlerden 300 dolar zarar olmuştur. Bu durumda kar faktörü 1.33’tür. Buna karşılık, B stratejisi kazanan işlemlerden 550 dolar kar elde ederken, kaybedilen işlemlerden 450 dolar kayıp yaşamış ve kar faktörü 1.22’dir. Bu durumda, A stratejisinin biraz daha verimli olduğu anlaşılır.

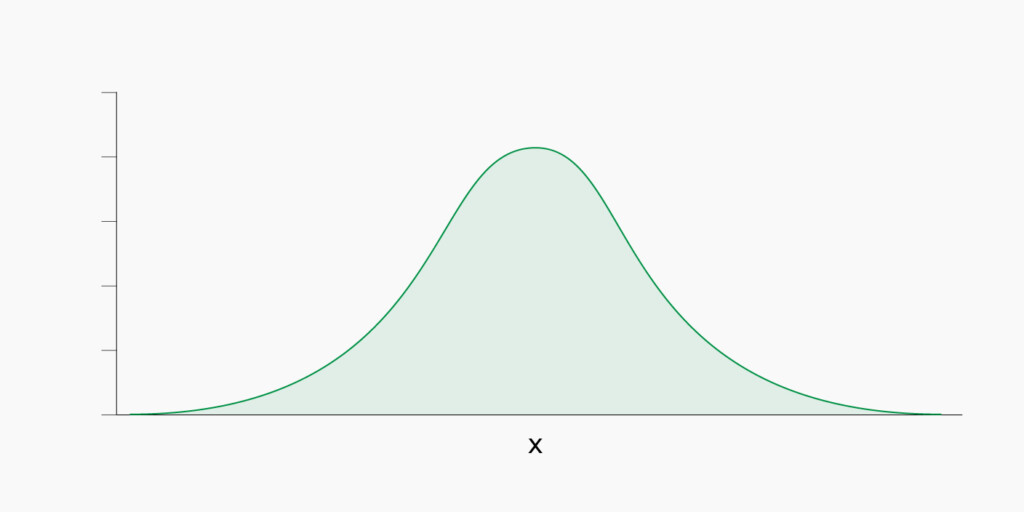

Standart Sapma Ölçütü

Bir işlem stratejisi nasıl değerlendirilir öğrenmek istiyorsanız, standart sapmanın nasıl çalıştığını da anlamanız gerekir. Yatırımda, standart sapma piyasa volatilitesini ve dolayısıyla riski ölçmek için kullanılan önemli bir ölçüttür. Varlık fiyatındaki sapmaları tahmin eder ve bu sapmalar da volatiliteyi gösterir. Aralık ne kadar geniş ve fiyat hareketleri ne kadar tahmin edilemezse, risk o kadar büyük olur. Başka bir deyişle, yüksek standart sapma = yüksek volatilite = artan risk demektir.

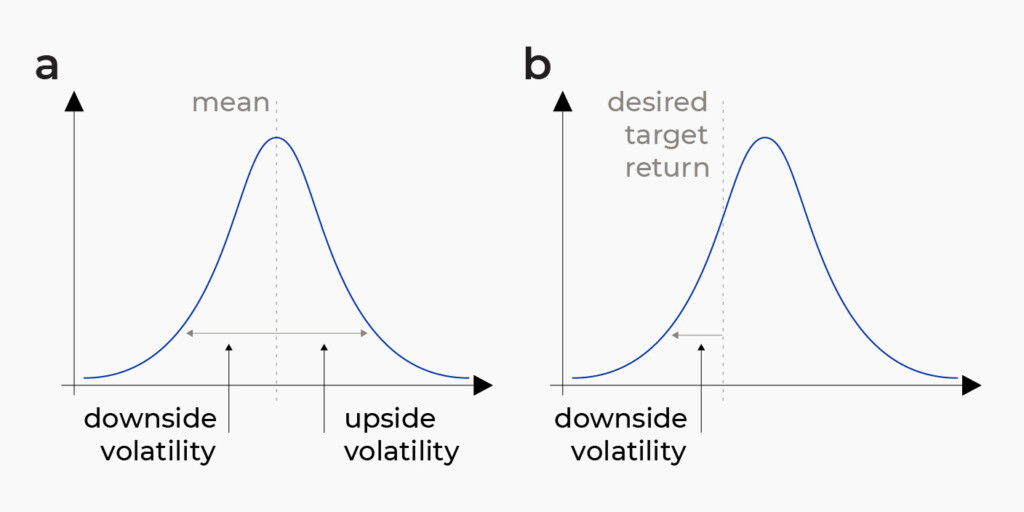

Sharpe OranI Ölçütü

Sharpe oranı, belirli bir stratejinin risk seviyesine karşın elde ettiğiniz getirileri değerlendirmenize yardımcı olur. Yüksek sharpe oranı, hangi risk düzeyi ile daha yüksek getiriler elde edildiğini gösterecektir. Bu önemlidir çünkü sonuçta her tüccar, getirileri maksimize, riski de minimize etmek ister.

Sharpe oranı hangi stratejinin daha iyi olduğunu söylemez. Potansiyel olarak aşırı risk alıp almadığınızı gösterir. Örneğin, bir tüccarın iki farklı stratejiden aynı kazancı elde ettiğini düşünelim. Birinin daha yüksek bir Sharpe oranına sahip olması, o strateji ile daha yüksek risk alındığı anlamına denk gelir.

Sortino Ratio Ölçütü

Diğer ölçütlerden farklı olarak, Sortino oranı ortalama kazançtan yapılan tüm sapmalara değil, sadece negatif kazanca odaklanır. Dolayısı ile bu metrik aşağı yönlü riski temsil eder, yani kayıplara neden olan her bir risk birimi için ne kadar ek kazanç elde edildiğini gösterir.

Sortino oranı, bir stratejinin piyasa düşüşleri sırasında nasıl performans gösterdiğini daha doğru bir şekilde gösterir. Örneğin, A stratejisinin oranı 0.5 ve B stratejisinin 1.14 ise, B stratejisi riskten kaçınan tüccarlar için daha iyi bir seçenek olacaktır. Belirtilmesi gereken diğer bir husus da, Sortino’nun yüksek volatiliteye sahip varlıklar için daha uygun bir oran olmasıdır.

Gördüğünüz gibi, ticaret stratejilerinin nasıl değerlendirileceğini öğrenmek, veri odaklı bir yaklaşım gerektirir. Konu performans analizi olduğunda, duygular veya sezgilerle değil, performansı değerlendirmek ve gelişim alanlarını belirlemek için objektif ölçütler kullanmalısınız.

Kaynaklar:

Drawdown: what it is, risks and examples, Investopedia

Standard deviation definition, BabyPips

Sharpe ratio – how to calculate risk adjusted return, formula, Corporate Finance Institute

Sortino ratio | formula + calculator, Wall Street Prep