ब्रेकआउट ट्रेडिंग लोकप्रिय ट्रेडिंग दृष्टिकोणों में से एक है। यह व्यापारियों को सर्वोत्तम संभव स्तरों पर एक नवगठित प्रवृत्ति में प्रवेश करने की अनुमति देता है – या इसकी निरंतरता की उच्च संभावना के साथ मौजूदा प्रवृत्ति में व्यापार करने की अनुमति देता है।

हालांकि, कुछ ब्रेकआउट नकली में बदल जाते हैं, इसलिए व्यापारी ट्रेडों को खोने के लिए खोलते हैं।

आंकड़ों के मुताबिक, 70-80% ब्रेकआउट फेकआउट में बदल जाते हैं।

नीचे, आपको मजबूत ब्रेकआउट की पहचान करने और उन्हें प्रभावी ढंग से व्यापार करने पर कुछ नियम मिलेंगे।

ब्रेकआउट क्या है?

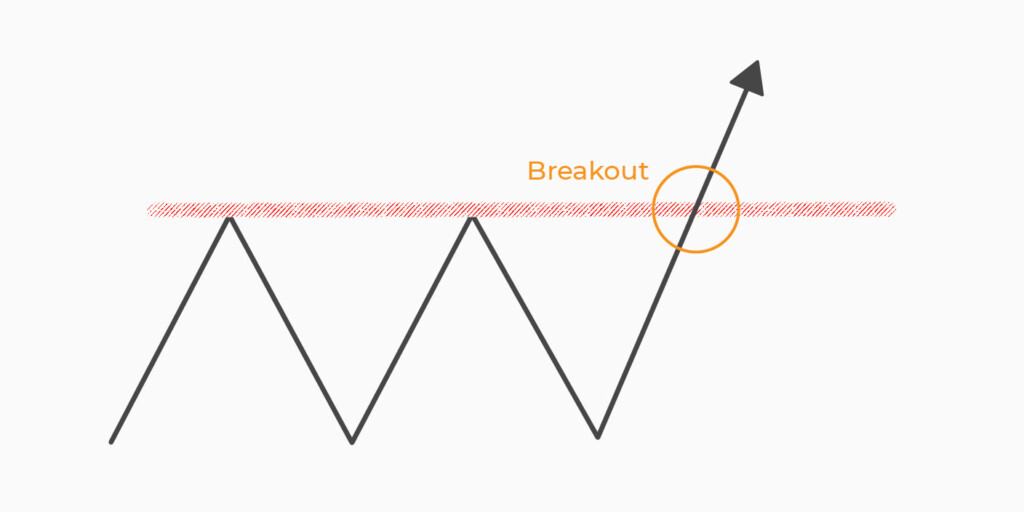

ब्रेकआउट एक बाजार की स्थिति है जिसमें एक कीमत एक ठोस प्रतिरोध स्तर से ऊपर या एक मजबूत समर्थन स्तर से नीचे टूट जाती है और ब्रेकआउट दिशा में आगे बढ़ना जारी रखती है। ब्रेकआउट ट्रेड के दौरान, व्यापारी तब खरीदता है जब कीमत प्रतिरोध बिंदु से ऊपर बढ़ जाती है और जब कीमत समर्थन बिंदु से नीचे जाती है तो बेचता है। आमतौर पर, कीमत एक मजबूत स्तर से परे टूटने से पहले थोड़ी देर के लिए समेकित होती है।

व्यापारी ब्रेकआउट की तलाश करते हैं क्योंकि वे मूल्य अस्थिरता में वृद्धि, महत्वपूर्ण मूल्य परिवर्तन, और, अक्सर, मजबूत मूल्य रुझान का संकेत देते हैं। ब्रेकआउट एक सार्वभौमिक ट्रेडिंग टूल है, क्योंकि वे किसी भी समय सीमा में और किसी भी संपत्ति के चार्ट पर हो सकते हैं। इसलिए, कई शुरुआती व्यापारी ब्रेकआउट ट्रेडिंग से शुरू करते हैं।

हालांकि, एक मजबूत स्तर से परे हर ब्रेक ब्रेकआउट में नहीं बदलता है। कभी-कभी कीमत टूट जाती है लेकिन पलट जाती है। ऐसी स्थिति को एक गलत ब्रेकआउट कहा जाता है- या एक नकली- और नुकसान की ओर जाता है, भले ही व्यापारी आमतौर पर स्टॉप-लॉस स्तरों का उपयोग करते हों।

तो ब्रेकआउट की पहचान कैसे करें? ब्रेकआउट और फेकआउट के बीच अंतर करने के लिए आप कई उपकरणों का उपयोग कर सकते हैं।

उच्च मात्रा

एक नकली और ब्रेकआउट के बीच मुख्य अंतर ट्रेडिंग वॉल्यूम की डिग्री है। जब कीमत एक मजबूत स्तर से परे टूट जाती है, तो ट्रेडिंग वॉल्यूम में वृद्धि होनी चाहिए। यदि वॉल्यूम समान स्तर पर रहता है या घटता है, तो नकली आउट का एक उच्च जोखिम है।

वॉल्यूम को ब्रेकआउट पर बढ़ना चाहिए क्योंकि कीमत आमतौर पर एक मजबूत स्तर से परे टूटने से पहले समेकित होती है, और समेकन के दौरान, वॉल्यूम कम होते हैं। बाजार की अनिश्चितताओं के कारण समेकन होता है। खरीदारों या विक्रेताओं को कीमत को एक विशेष दिशा में आगे बढ़ने के लिए एक कारण की आवश्यकता होती है। इससे पहले कि उन्हें कोई कारण मिले, कीमत एक संकीर्ण सीमा के भीतर चली जाएगी।

मात्रा में वृद्धि की पहचान करने के लिए, व्यापारी वॉल्यूम संकेतक लागू करते हैं। सबसे लोकप्रिय उपकरण ऑन-बैलेंस वॉल्यूम, मनी फ्लो इंडेक्स, संचय और वितरण संकेतक और क्लिंगर ऑसिलेटर हैं।

बढ़ी हुई मात्रा के अलावा, व्यापारी अक्सर बढ़ी हुई अस्थिरता को देखते हैं। उच्च स्तर की अस्थिरता आमतौर पर महत्वपूर्ण मौलिक घटनाओं जैसे आर्थिक डेटा रिलीज, आय रिपोर्ट और मैक्रोइकॉनॉमिक और राजनीतिक समाचारों के कारण होती है। हालांकि, यह याद रखना महत्वपूर्ण है कि बढ़ी हुई अस्थिरता उच्च जोखिम उठाती है, क्योंकि यह अल्पकालिक हो सकता है। इसके परिणामस्वरूप एक त्वरित मूल्य उलट होगा।

मजबूत समर्थन और प्रतिरोध स्तर

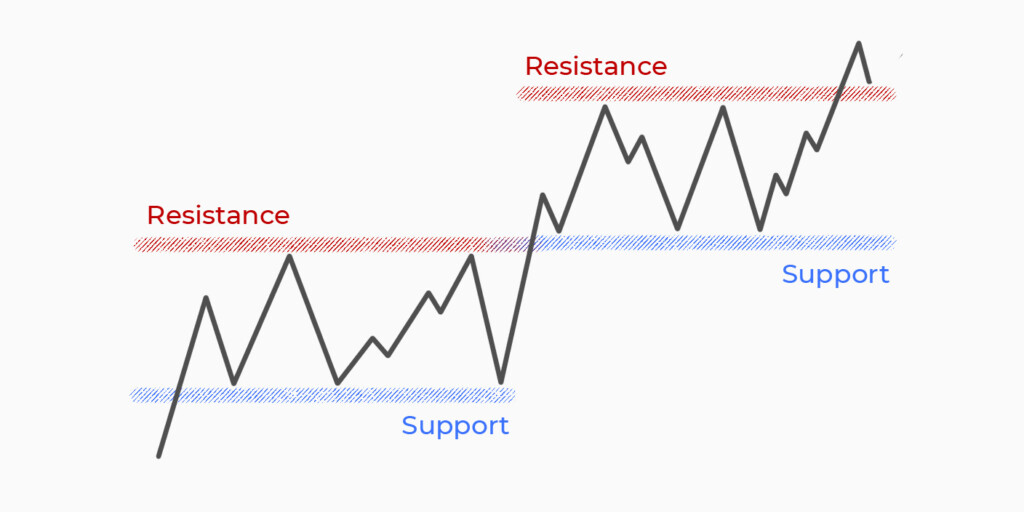

ब्रेकआउट की पहचान करने के लिए, आपको पहले मजबूत समर्थन और प्रतिरोध स्तर निर्धारित करना चाहिए। एक झूठे ब्रेकआउट के संकेतों में से एक यादृच्छिक स्तर है, जिस पर एक ब्रेक व्यापारियों को बहुत कुछ नहीं कहता है। एक ब्रेकआउट उन स्तरों पर भी हो सकता है जो कीमत को दो बार छूते हैं; हालांकि, यदि अधिक स्पर्श हैं, तो एक मजबूत ब्रेकआउट की संभावना अधिक है।

समर्थन और प्रतिरोध स्तरों की ताकत निर्धारित करने के लिए, व्यापारी हर बार कीमत के स्तर को छूने पर वॉल्यूम पर विचार कर सकते हैं। यदि वॉल्यूम अधिक हैं, तो स्तर को मजबूत माना जाता है क्योंकि इसका मतलब है कि बैल या भालू महत्वपूर्ण बलों के बावजूद स्तर को तोड़ नहीं सकते हैं।

इसके अतिरिक्त, व्यापारी विश्वसनीय समर्थन और प्रतिरोध बिंदुओं को निर्धारित करने के लिए तकनीकी विश्लेषण संकेतकों का उपयोग करते हैं। मूविंग एवरेज (एमए) उनमें से एक हैं। जब कीमत एमए तक गिर जाती है, तो यह समर्थन स्तर के रूप में कार्य करता है। इसके विपरीत, जब कीमत एमए तक बढ़ जाती है, तो यह प्रतिरोध स्तर के रूप में कार्य करता है। यदि कीमत एमए से परे टूट जाती है, तो इसे एक मजबूत ब्रेकआउट माना जा सकता है। हालांकि, चलती औसत की अवधि चुनना महत्वपूर्ण है। एक तेज एमए अधिक संकेत पैदा करेगा, लेकिन उनके पास गलत होने का अधिक जोखिम है।

श्रेणी

जैसा कि कीमत आमतौर पर ब्रेकआउट से पहले समेकित होती है, एक सीमा में एक कदम सबसे आम मूल्य व्यवहार है। एक सीमा एक बाजार की स्थिति है जिसमें कीमत समर्थन और प्रतिरोध स्तरों के बीच साइडवे चलती है। नियम कहता है कि रेंज की लंबाई ब्रेकआउट की ताकत की पहचान करती है- रेंज जितनी लंबी होगी, ब्रेकआउट उतना ही मजबूत होगा।

ब्रेकआउट बिंदु निर्धारित करने के लिए, इस बात पर ध्यान दें कि कीमत कितनी बार किसी विशेष स्तर को छूती है। यदि यह मुख्य रूप से प्रतिरोध स्तर के पास उतार-चढ़ाव करता है, तो संभावना है कि यह जल्द ही इसके ऊपर टूट जाता है। यदि यह अधिकांश समय समर्थन स्तर के करीब जाता है, तो यह जल्द ही समर्थन से नीचे गिर जाएगा।

रेंज व्यापारियों को प्रभावी स्टॉप-लॉस स्तरों की पहचान करने की अनुमति देते हैं। आमतौर पर, जब कीमत प्रतिरोध से ऊपर टूट जाती है, तो व्यापारी स्टॉप-लॉस ऑर्डर को थोड़ा नीचे रखते हैं। इसके विपरीत, स्टॉप-लॉस ऑर्डर समर्थन स्तर से थोड़ा ऊपर सेट किया जाता है जब यह इससे नीचे गिरता है।

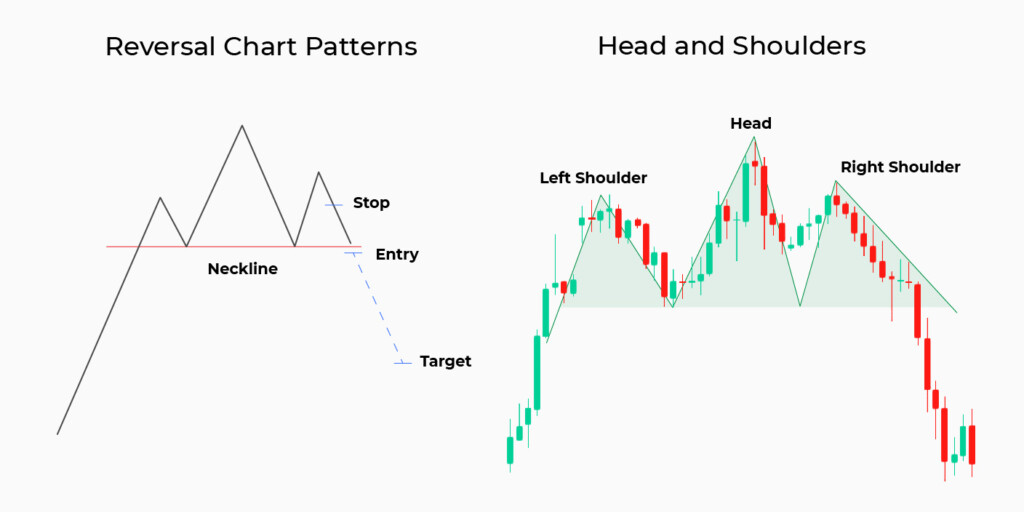

चार्ट पैटर्न ब्रेकआउट

चार्ट पैटर्न ब्रेकआउट बिंदुओं को पहचानने का एक और सरल तरीका है। उनमें से अधिकांश ब्रेकआउट नियम पर आधारित हैं। उदाहरण के लिए, सिर और कंधों के पैटर्न पर व्यापार करते समय, व्यापारी कीमत को नेकलाइन (समर्थन स्तर) से नीचे टूटने की प्रतीक्षा करते हैं; आरोही त्रिकोण पैटर्न पर व्यापार करते समय, व्यापारी कीमत को इसकी ऊपरी प्रवृत्ति रेखा से ऊपर उठाने की तलाश करते हैं।

पैटर्न पर विचार करते समय, आप देखेंगे कि ब्रेकआउट से पहले मूल्य समेकन हमेशा नहीं होता है। कभी-कभी, कीमत के मजबूत स्तर को तोड़ने से पहले महत्वपूर्ण बदलाव होते हैं। ब्रेकआउट से पहले सिर और कंधे और डबल टॉप पैटर्न बड़े स्विंग के उदाहरण हैं।

प्रत्येक पैटर्न के अपने नियम होते हैं, इसलिए आप परीक्षण के घंटों के बिना प्रवेश, टेक-प्रॉफिट और स्टॉप-लॉस पॉइंट जानते हैं। बेशक, उन्हें वर्तमान बाजार की स्थितियों, आपके द्वारा व्यापार की जा रही संपत्ति और आपके व्यापारिक दृष्टिकोण के अनुसार सेट किया जाना चाहिए। लेकिन आम तौर पर, व्यापारी सिर और कंधों के पैटर्न की गर्दन के नीचे ब्रेकआउट कैंडलस्टिक बंद होने के बाद बाजार में प्रवेश करते हैं, नेकलाइन के ऊपर स्टॉप-लॉस रखते हैं, और सिर और नेकलाइन के बीच की दूरी के बराबर एक टेक-प्रॉफिट लक्ष्य निर्धारित करते हैं।

नए उतार-चढ़ाव

ब्रेकआउट स्थिति की पहचान करने के लिए, व्यापारी नए उतार-चढ़ाव की तलाश कर सकते हैं। यहां, मनोवैज्ञानिक कारक होता है। यदि कीमत एक नई ऊंचाई निर्धारित करती है, तो बाजार में कोई बिक्री बल नहीं है। नई ऊंचाइयों को ध्यान में रखते हुए, एक व्यापारी का मानना है कि अन्य व्यापारियों को लगता है कि संपत्ति व्यापार के लिए आकर्षक है। इसलिए, अधिक से अधिक व्यापारी बाजार में प्रवेश करते हैं और कीमत को बढ़ाते हैं। महत्वपूर्ण बैल बल एक मजबूत ब्रेकआउट सुनिश्चित कर सकते हैं। ब्रेकआउट बिंदु की पहचान करने के लिए, आप निकटतम प्रतिरोध स्तरों पर विचार कर सकते हैं।

विपरीत नियम लघु ट्रेडों पर लागू होते हैं। चूंकि ट्रेडिंग परिसंपत्तियों को खरीदने और बेचने दोनों की अनुमति देता है, इसलिए व्यापारी नए निचले स्तर की तलाश कर सकते हैं। जब कीमत नीचे बढ़ना जारी रहती है, तो एक व्यापारी इसे एक संकेत मानता है कि अन्य व्यापारियों का मानना है कि संपत्ति का अवमूल्यन होगा। अधिक से अधिक व्यापारी छोटे ट्रेड खोलते हैं ताकि कीमत निकटतम मजबूत समर्थन स्तर से नीचे टूट सके।

हालांकि, आपको याद रखना चाहिए कि कीमत लगातार बढ़ या गिर नहीं सकती है; किसी बिंदु पर, यह बदल जाएगा। उलटफेर के मामले में, व्यापारियों को गिरावट के बाद कीमत के निकटतम समर्थन से ऊपर टूटने और अपट्रेंड के बाद कीमत के निकटतम प्रतिरोध स्तर से नीचे टूटने का इंतजार करना चाहिए।

दीर्घकालिक प्रवृत्ति

ब्रेकआउट की पुष्टि करने के लिए, व्यापारी उच्च समय सीमा में रुझानों पर विचार कर सकते हैं। उदाहरण के लिए, यदि आप प्रति घंटा चार्ट पर प्रतिरोध स्तर से ऊपर ब्रेक की तलाश करते हैं, तो आप समग्र प्रवृत्ति की पहचान करने के लिए दैनिक चार्ट पर विचार कर सकते हैं। यदि रुझान तेजी से है, तो ब्रेकआउट मजबूत होने की संभावना होगी।

यदि आप प्रवृत्ति के खिलाफ जाने का फैसला करते हैं, तो आप नुकसान सहन करेंगे; ऐसा इसलिए है क्योंकि रुझान खुदरा व्यापारियों द्वारा नहीं बल्कि बड़े संस्थागत व्यापारियों द्वारा बनाए जाते हैं। इसका मतलब है कि आप संस्थागत व्यापारियों के साथ प्रतिस्पर्धा नहीं कर सकते हैं, और आप बाजार की दिशा को बदलने में सक्षम नहीं होंगे।

हालांकि, आपको याद रखना चाहिए कि प्रवृत्ति अनिश्चित काल तक जारी रह सकती है। ब्रेकआउट पर व्यापार करने से पहले आपको इसकी ताकत निर्धारित करनी चाहिए। एक प्रवृत्ति की ताकत को तकनीकी विश्लेषण संकेतकों के साथ पहचाना जा सकता है, जिसमें औसत दिशात्मक सूचकांक (एडीएक्स) भी शामिल है।

अंतिम विचार

ब्रेकआउट ट्रेडिंग सबसे सरल ट्रेडिंग दृष्टिकोणों में से एक है जिसका उपयोग नौसिखियों द्वारा भी किया जा सकता है। हालांकि, यह सीखना महत्वपूर्ण है कि वास्तविक ब्रेकआउट और झूठे ब्रेक के बीच अंतर कैसे किया जाए। इससे पहले कि आप लाइव चार्ट पर ब्रेकआउट की तलाश करें, आपको ऐतिहासिक डेटा या डेमो खाते पर ब्रेकआउट ट्रेडिंग का परीक्षण करना चाहिए।

स्रोत:

ट्रेडिंग ब्रेकआउट की शारीरिक रचना, इंवेस्टोपीडिया

स्टॉक, ई-अर्नमार्केट्स ट्रेडिंग करते समय पालन करने के लिए 7 कदम

एक उच्च संभाव्यता ब्रेकआउट ट्रेड, वॉरियर ट्रेडिंग की पहचान कैसे करें